加密进化论 04 期|OKX Ventures Fundamental Labs:基础设施的进击之路

摘要

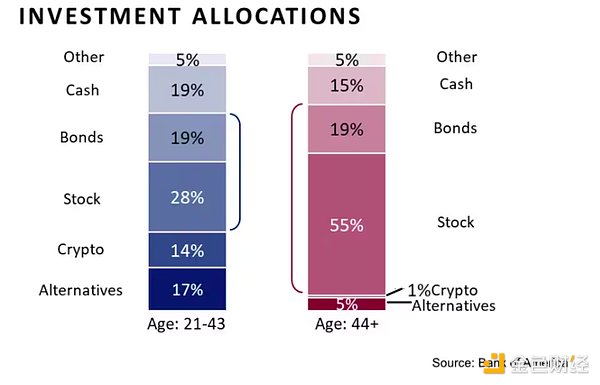

周期与叙事一直是全球加密市场的核心话题,过去行业更多以比特币减半为参考感知周期,同时挖掘大的叙事走向,但比特币、以太坊现货ETF的通过后,加密市场与全球金融市场走势高度耦合,影响加密市场走势的变量正在增多。

混沌值飙升的背景下,如何更清晰的感知周期性,发掘未来的叙事趋势显得十分关键。而投资机构作为创新叙事捕手,嗅觉一直相对前沿。鉴于此 OKX 特别策划《加密进化论》专栏,邀请全球主流的加密投资机构一同围绕当前市场的周期性、新一轮叙事方向以及细分热门赛道等话题系统化输出,抛砖引玉。

以下是第四期内容,由 OKX Ventures 与 Fundamental Labs 共同围绕“基础设施的下一阶段该如何发展?”等话题展开,希望他们的洞察与观点对你有所启发。

关于 OKX Ventures

OKX Ventures是领先的加密资产交易平台和Web3技术公司OKX的投资部门,初始资本承诺为1亿美元。它专注于在全球范围内探索最好的区块链项目,支持前沿的区块链技术创新,促进全球区块链行业的健康发展,并投资于长期结构性价值。通过对支持区块链行业发展的企业家的承诺,OKX Ventures帮助建立创新公司,并为区块链项目带来全球资源和历史经验。

关于 Fundamental Labs

Fundamental Labs 自 2016 年开始投资 Web3,支持顶级企业家推动创新,同时为更好地数字社会创造价值。我们拥有涵盖 AI、加密金融等多样化投资组合,与Coinbase、Polkadot、VeChain、BNB、Avalanche、Anywhere、Peaq Network、Chainlink、Filecoin、Mask、SingularityNET、Stacks、Zecrey、Bitlight Labs等60多个项目密切合作,致力于推动全球 Web3 生态系统建设。

一、简析赛道现状

OKX Ventures :根据L2Beat的数据,我们已经有太多的rollups,但其中活跃度超过ETH的寥寥无几。

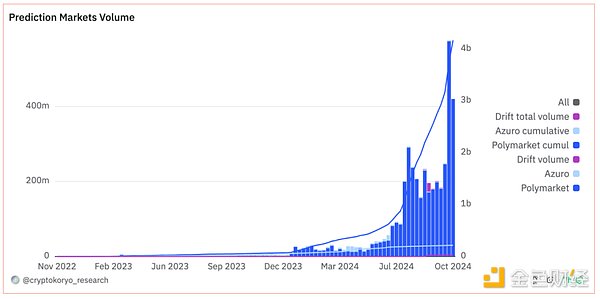

在我们的观察中,过去两年,infra一直是一级市场最受追捧的领域,尤其是在融资最为困难的2022-2023年。然而,这一趋势在去年年底发生了扭转,应用类Web3成为VC下注最多的板块。

我们现阶段依然坚定不移地支持infra的发展,但时刻提醒自己在投资时不要陷入重复造轮子的惯性思维,以避免infra和应用之间资源失衡,导致L2s > Raas > DAU的尴尬局面。

这种现象的原因之一也与模块化叙事有关。DA、执行、互操作等独立架构可以通过内部的概念微调或重新组合来实现性能优化,并声称是创新或升级,而无需担心市场教育成本。最终的后果就是目前infra广受批评的鬼城现象和愈发严重的生态割裂。

从积极的方面看,ETH摆脱了“贵族链”的名号,个位数的gwei已成常态。DeFi三件套——DEX、Perp、借贷以及pump-and-fun类资产发行平台已经成为所有公链的标配,融入了公链的技术堆栈,金融类的链上交互已经有了基本的解决方案。而AI、社交、游戏等高并发、高成本、复杂逻辑的热门应用也有了新的infra解决方案:

1. 并行EVM或Move等高性能公链;

2. zk协处理器。

如果我们当前的路径正确,实现大规模应用的超级应用可能会在未来的2-3年内迅速出现。

Fundamental Labs:当前Web3基础设施赛道非常活跃,各个领域都有显著的进展和创新。比特币和以太坊仍是最主流的区块链,其中以太坊因其作为最早且最成熟的智能合约平台而被广泛使用。同时,我们也看到Solana、Aptos、Cosmos等Layer 1公链因高性能和跨链兼容性等特性取得了长足进步。NEAR在主打AI和链上抽象叙事方面表现突出,链上活跃地址数显著提升,成为Solana之外今年表现最优的Layer 1之一。

去中心化交易所、借贷和流动性挖矿等DeFi平台,仍是当前行业中最主要的应用赛道。DeFi应用产生的手续费已成为头部公链的主要收入来源。链扩展(scaling)技术也逐渐成熟,采用Rollup技术的Layer 2大大扩展了区块链的交易处理能力,并且通过优化链下计算,在提高性能的同时降低了交易费用。

总体而言,Web3基础设施的现状呈现出多样化和创新驱动的特点,各个领域相互交织,共同推动去中心化网络的发展。

二、基础设施形态将如何演变?

OKX Ventures:实际上,基础设施解决的问题不会发生根本变化,我们仍需要更快、性能更好的基建,以成为整个现实世界的状态机和资产结算层。短期内,当前上游基础设施趋向同质化的阶段,我们认为有两大变化需要注意:

一方面是ETF通过后的机遇和挑战:

在挑战层面,主要来源于机构持仓和节点运行专业化对PoS网络去中心化的影响。以以太坊为例,ETF 通过后,像Coinbase这样的CEX可能会成为大多数机构的托管人,而CEX的质押是极为中心化的,挟持33%节点的成本可能要比想象中低得多。正如Solana创始人Toly所说的【经济安全是meme】。在质押比例提升对去中心化治理程度的边际效用越来越低的情况下,以太坊需要通过LST协议治理、DVT技术等工程学设计来防止经济安全的恶化,否则难免继续出现近期以太坊团队内部对PeerDAS升级的批评。

在机遇层面,要抓住ETF这一市场教育的最佳契机,为新的PMF提供基础设施,包括但不限于支付、AI基建、社交和RWA。

另一方面是DA/协同处理器/Solver网络/共享排序器/链抽象等中下游基础设施的迭代,该领域将以类似插件的形式提升基础设施的各维度性能,包括更无感的跨链操作、更便宜的金融交互以及证明聚合所解锁的新应用场景等。

Fundamental Labs:基础设施的演化根本上会由用户的需求驱动。随着Web3用户基数的增长,对基础设施性能、可靠性和安全性的要求会不断提高。更高效、更低手续费、更友好的用户界面和身份管理将始终是基础设施演变的方向。跨平台、跨应用的集成和协作也是值得关注的方向。在此过程中,隐私保护、数据主权管控以及去中心化治理机制也需向便于社区成员有效参与的方向演变。

目前,新的公链和二层网络不断涌现,它们为用户带来了新的选择,但也导致了生态的碎片化程度不断提高,不同区块链之间的互操作性有待增强。同时,随着监管框架的逐渐建立,基础设施在为用户提供服务的同时需要遵循新的法规,确保运营的合规性,并保护用户的权益。

从长远来看,基础设施将朝着性能提升、计算并行化、模块化、技术融合、管理抽象、使用便捷、成本经济以及遵循监管的方向迭代。就投资逻辑而言,我们始终从行业痛点和实际需求出发,以研究驱动,支持能为行业发展带来积极推动作用的项目。

具体而言,在公链领域,我们看好比特币生态的基础设施。比特币ETF的批准将带来更多资金和流动性,增强公众信任,推动更广泛的采用。比特币扩展性解决方案如闪电网络、Taproot Assets、RGB和BitVMB也将迎来新机遇。NEAR作为链抽象和AI叙事的代表,其安全聚合和账户聚合等解决方案将简化用户跨链操作,提升体验,值得关注。

在应用领域,随着监管框架的逐步明确,DeFi平台可能需要加强AML和KYC措施以符合新规。合规技术基础设施和稳定币将变得更加重要。

另外,就是关注技术融合带来新的机会。比如去中心化AI算力基础设施、代币化训练数据和MachineFi,以及合规的RWA平台都在我们的关注范围内。

三、行业观察和投资心得

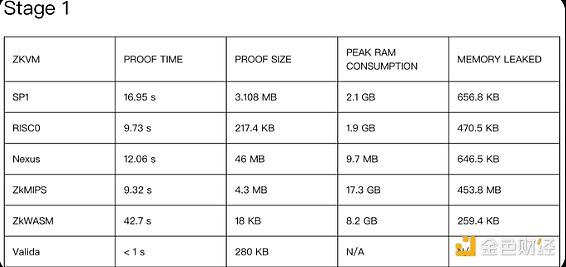

OKX Ventures:和上个周期相比,公链基础设施格局在模块化概念提出后发生了不小的变化,整个市场其实花了一段时间来消化和接受。

目前,我们在考察项目时大致将其分为执行层、DA、结算层,以及解决互操作问题的中间件设施等。我们对整个技术栈的投资布局大多集中在过去的1-2年。例如,在以rollup为方向的执行层扩容赛道中,除了在上个周期投资了市面上的所有头部L2项目外,去年我们也十分关注最火热的parallel EVM概念,代表性的投资组合包括Sei、Monad及MegaETH。

其他公链如Solana和Move的L2概念还不算成熟。我们投资了如SonicSVM和Lumio等基于非EVM公链的执行层项目,但关于跨VM执行层的解决方案是否会被市场认可还未可知。但基于区块链开放性原则,我们相信闭门造车、一家独大的L2/L3不会是长期的解决方案。

DA 层相对来说技术创新较少,马太效应更加显著,我们目前仅投资了Celestia和从Polygon独立出来的Avail。但在这一赛道内可以聊一下BTC生态,我们在去年末密集聊了上百个BTC二层项目。由于BTC一层不支持智能合约,因此无法作为结算层。现有的Merlin、B2、Bitlayer等都是将BTC作为DA层使用,唯一的例外是基于UTXO的L2 RGB 协议。但不论技术差异如何,我们认为BTC二层的核心任务是将非托管的原生BTC生息和链上资产发行等概念植入人心,尤其是让比特币拥护者能够接受基于BTC构建DeFi等生态。这也是我们投资Babylon及一些BTC LSDfi项目如Lombard的原因。

不过,结算层今年也有一些创新出现,但与ETH竞争似乎并不是一个“政治正确”的选择,大部分项目都还处于早期阶段。我们也在FHE/证明聚合等协同处理器方向进行了投资,原因主要在于这些插件类设施有助于推动区块链的大规模应用。

Fundamental Labs:我们一直以来的投资逻辑,就是从技术栈的角度出发对不同层的基础设施进行布局。

在底层公链方面,我们布局了BTC算力,并支持了一系列Layer 1,如NEAR、Avalanche、Polkadot、Nervos、Platon等。对于新兴的DePIN赛道,我们在2022年领投了Peaq Network。

在中间件赛道方面,我们布局了Filecoin、Chainlink和Stratos。在DApp应用层,我们投资了Metaplex、Mintbase等marketplace和开发框架。

而在用户接入层,我们也投资了Math Wallet、Mask Network和RSS3。合规的中心化交易所是整个行业的重要基础设施,因此我们投资了Coinbase。总的来说,相较于传统的Web2.0,Web3的意义就在于实现更大的去中心化和用户自主权,这也是基础设施赛道发展向前的核心。

风险提示及免责声明

本文章仅供参考。本文仅代表作者观点,不代表 OKX 以及上述机构立场。本文无意提供 (i) 投资建议或投资推荐; (ii) 购买、出售或持有数字资产的要约或招揽; (iii)财务、会计、法律或税务建议。我们不保证该等信息的准确性、完整性或有用性。持有的数字资产(包括稳定币和 NFTs)涉及高风险,可能会大幅波动。您应该根据您的财务状况仔细考虑交易或持有数字资产是否适合您。有关您的具体情况,请咨询您的法律/税务/投资专业人士。请您自行负责了解和遵守当地的有关适用法律和法规。