a16z 两次投资的区块链游戏平台 Balance 有何亮点?

撰文:Haotian

最近,@Balance_Fun 为了即将到来的 TGE 展开了一次 Key Node 销售活动,节点持有人享有的权益、投资回报以及参与的必要性我就不过多赘述了。我主要想谈谈,Balance 这个项目到底做什么? a16z 为何两次下重注投资?如何将 web2 的「陪玩」平台和 web3 游戏大产业联动起来等等?

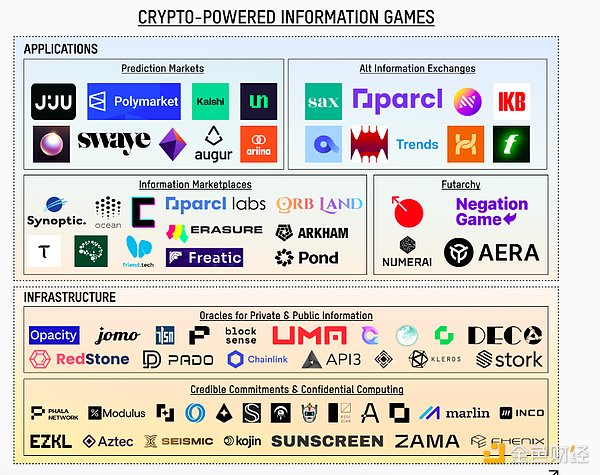

1)Balance 是由 E-PAL 游戏陪玩平台推出的区块链游戏体验平台。在 web2 世界里,陪玩已经成为一个庞大的市场,用户找人提升游戏技能,找人 Social 陪伴提升游戏体验等等,最终这些人聚在一起又产生平台规模效应,成为其他游戏开发商和运营商的潜在受众群和品牌口碑放大器,进而显现出更大的经济和商业价值属性。

换句话说,陪玩市场的用户天然就是「网赚」一族,熟悉各种积分、成长激励等玩法,可以很自然成为 web3 游戏和 Tokenomics 的潜在增量用户,可谓自带 Mass Adoption 属性。

Balance 就是 E-PAL 跨越 web2 和 web3 鸿沟,基于区块链的量身设计一套 web3 Native 的游戏服务平台。有了 E-PAL 「陪玩」平台数百万的用户基础,任何和该游戏服务平台链接的游戏应用和服务都能找到不错的商业价值,包括为它们培养早期忠实用户、建立早期游戏 Community、同时构建一个自由开放的玩家交易市场等等。

2) YGG(Yield Guild Games)作为一个 DAO 游戏公会组织,在上一周期依托 Play-to-Earn 边玩边赚模式掀起的 GameFi 热潮大家都记忆犹新,YGG 曾经的辉煌和市场表现大家也都有目共睹。

YGG 的运作逻辑也很简单,基于游戏公会的玩家库去投资一些 web3 游戏的 NFTs 等相关资产,然后再通过核心资产租赁,$YGG 代币激励等方式催生正向商业飞轮,最终让其成为一个充满想象空间的 web3 游戏流量入口平台和早期游戏社区孵化器。

个人觉得,Balance 的市场和品牌卡位和 YGG 很像,某种程度甚至要优于 YGG,无论从其全球用户规模、产品服务覆盖面、以及商业想象空间等都更为出众。只不过,YGG 踩在了 NFT、GameFI、元宇宙的大风口,Balance 目前还在等风来而已。而且,当初投资 YGG 的 a16z 可谓收获颇丰,现在 a16z 又两次下重注投资 Balance,其意图和野心不言而喻。

游戏赛道虽然大部分时间都平平无奇,但没准何时就有一款现象级游戏把市场引爆了,这就是 Balance 这类平台要等待的高光时刻。

3)据我了解,包括 @Orbiter_Finance 跨链桥、 @carv_official 游戏身份数据协议平台、 @sophon RPC 节点服务平台等等在内的诸多平台都采用了节点销售的策略,节点销售本身也是 web3 平台把自身商业化前景 Tokenomics 之后的结果。

基于此可以达到快速融资、绑定核心用户、形成利益共同体等目标,可以理解为 TGE 前的一次「内盘公售」,适合这类商业闭环路径清晰,同时潜在用户面、市场资源面等都有一定积累的项目。

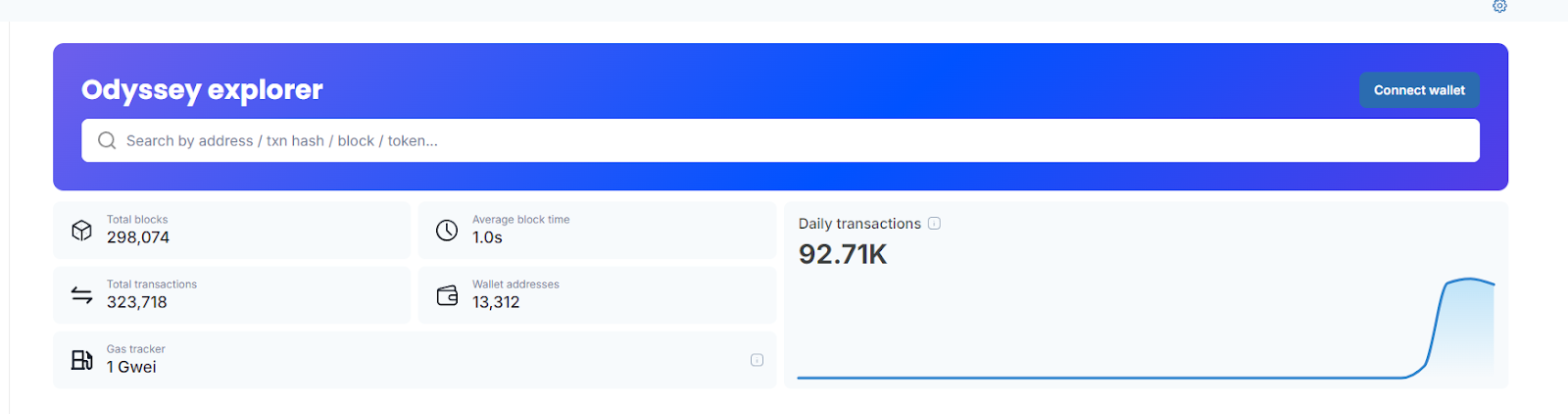

Balance 已经累积了 $30M 的融资,投资机构也是 a16z、Galaxy Interactive 等这类行业 Top 级,其平台拥有 1,200 万注册用户,超两百万的日活,且已经与超过 80 家 web3 游戏公司建立合作,支持超 180 款游戏等等。

显然,正是这些扎实的运维数据和增长情况,催生了此次节点销售计划以及之后的 TGE。至于能交一个怎样的答卷,二级市场能达到什么样的高度,就看游戏赛道何时引流牛市主升浪了?