特朗普担任上一任总统期间 十大加密货币涨幅一览

作者:Yohan Yun,CoinTelegraph;编译:邓通,金色财经

随着当选总统唐纳德·特朗普在 2024 年美国总统大选中获胜,比特币创下了历史新高。

特朗普将重返白宫,现在他似乎带着支持加密货币的立场。他的竞选团队多次承诺支持加密货币行业,与上一届政府有所不同。

在特朗普准备复职之际,本文回顾了他上一任期内加密货币的格局。自那以后,该行业发生了重大转变——他上一任期内排名前 10 的代币中有一半已跌出排名。

让我们来看看特朗普上届总统任期内十大加密货币的现况。

稳居王者之位的比特币

2021 年 1 月 20 日比特币价格:35,302.18 美元

2024 年 11 月 11 日比特币价格:82,379.60 美元

自特朗普上次入主白宫以来,比特币经历的曲折比这位当选总统的竞选之路还要多。首先,2021 年 11 月创下了约 67,000 美元的历史新高。然后是 FTX——2022 年 11 月的崩盘将比特币跌至 17,000 美元,让每个人都想知道这趟旅程是否结束了。

比特币和全球经济都经历了熊市,而 BTC 在大部分时间里都举步维艰。

不过,就像任何好的复出故事一样,比特币在 2024 年反弹,因为它通过那些闪亮的新现货交易所交易基金 (ETF) 在美国股市上为机构所用。

随着特朗普的胜利标志着加密货币超级反派、美国证券交易委员会 (SEC) 的 Gary Gensler 的末日开始,分析师们的目光都集中在 100,000 美元大关上,该资产已经突破了 82,000 美元大关。

此外,比特币现在通过 Runes 托管数字小饰品,如 Ordinals(不可替代代币的迭代)和一些互联网上最受欢迎的 memecoin。因此,虽然比特币在特朗普 2.0 时代仍然是黄金标准的加密货币,但它也找到了一些新方法来保持自己的趣味性。

从无可争议的王者到二层实验室鼠

2021 年 1 月 20 日以太坊价格:1,361.05 美元

2024 年 11 月 11 日以太坊价格:3,175.47 美元

ETH 是智能合约领域无可争议的君主,统治着一个去中心化应用王国。现在,这个王冠不再那么牢固,网络也面临着一些激烈的竞争。

Solana 是一家快速、耀眼的新贵,目前市值排名第四,在“以太坊杀手”区块链中占据领先地位。

然而,以太坊选择了一条不同的路线来保持相关性。它没有争夺原始速度,而是选择通过第 2 层解决方案进行扩展。这有助于缓解臭名昭著的拥堵和高昂的费用,但这是要付出代价的。

这些第 2 层网络耗尽了流动性,分裂了以太坊的生态系统,将其曾经统一的领域变成了一个庞大的迷你王国集合。

在不断发展的过程中,以太坊也在 2022 年 9 月通过 The Merge 走向绿色,用更环保的权益证明共识机制取代了工作量证明。

此次升级将以太坊的能源消耗削减了 99%,并为未来的可扩展性调整(如分片)奠定了基础。加密世界对此表示赞赏,这对以太坊的可持续发展来说是一大进步,尽管它并没有像一些投资者预期的那样带来爆炸性的价格飙升。

虽然比特币一直在忙着打破纪录,但以太坊尽管上市了自己的现货 ETF,却被抛在后面。目前,以太坊仍保持着第二的位置,但仅仅作为一个传统品牌可能不足以保住王冠。

无视质疑者的USDT

在 Terra-Luna 崩盘之后——这场崩盘动摇了各地对算法稳定币的信心——Tether 的 USDT 不仅经受住了风暴,而且变得比以往任何时候都更加强大。USDT 现在是按市值计算的第三大加密货币,其估值已飙升至约 1200 亿美元。

尽管该公司在第三季度实现了 25 亿美元的净利润,使 2024 年的总利润达到 77 亿美元,但该公司仍未接受全面、全面的审计。相反,Tether 会定期提供证明。

那么,什么是推动因素?主要是美国国库券。这使得山姆大叔的债务成为 Tether 的摇钱树。

但巨大的利润带来了巨大的问题。在没有正式审计的情况下,许多人怀疑 Tether 的金库是否像他们声称的那样坚固。Tether 可能是巨头,但信任仍然是最重要的货币。

从竞争者到重建者

2021 年 1 月 20 日波卡价格:15.94 美元

2024 年 11 月 11 日波卡价格:5.13 美元

在特朗普的上一届任期内,Polkadot 势头强劲。凭借每枚代币 17 美元的市值和加密货币排名中的第四位,它似乎有望成为跨区块链生态系统的桥梁,并有望实现无缝跨链通信的未来。然而,在 2024 年,Polkadot 的光彩已黯淡——价格为 4.10 美元,市值跌至第 21 位。

Polkadot 不再是排名前 10 的加密货币。资料来源:Logan Saether

尽管如此,Polkadot 并没有举白旗。今年,它推出了 Agile Coretime,这是一个新系统,允许开发人员直接在其核心层购买处理时间。这是 Polkadot 2.0 升级的一部分,是旧拍卖模式的重大转变。

随着“铭文”的引入——对比特币序数的俏皮致敬——Polkadot 在 2023 年 12 月打破了交易记录,交易量超过 1700 万笔。

不过,Polkadot 的受众群体很难被打动。以太坊和 Solana 已经巩固了自己在去中心化金融 (DeFi) 领域的强者地位,其他先进的区块链紧随其后。

XRP 前景光明

2021 年 1 月 20 日 XRP 价格:0.285924 美元

2024 年 11 月 11 日 XRP 价格:0.581592 美元

2021 年 1 月,XRP 在加密货币排名中位居第五位。它略有下降至第七位,但增长基本呈正增长。其价格从 0.2958 美元跃升至 0.5355 美元,市值增长一倍多,达到 305 亿美元。对于一个经历了足以上演法庭剧的法律纠纷的加密货币来说,这还不错。

旧金山的 Ripple Labs 公司围绕 XRP 账本开发了技术,并提倡将其用于跨境交易,该公司于 2023 年在法庭上取得了部分胜利。

经过多年的反复争论,法官裁定,虽然一些 XRP 的私人销售确实进入了未注册证券领域,但 XRP 本身不属于证券。这对 Ripple 来说是半场胜利,对长期在监管阴云下运作的 XRP 生态系统来说则是一个彻底的游戏规则改变者。

现在,随着法律不确定性的消除,XRP 甚至被讨论作为 ETF 的候选者——与 Solana 等后起之秀一起。XRP ETF 可能会向更主流的受众打开大门,在经历过起起伏伏的投资者中激起新的兴奋。因此,尽管 XRP 在排名中可能下滑了几个名次,但其韧性、稳定的增长和新获得的法律清晰度预示着一场意想不到的复苏的开始。

偶尔跌出加密排行榜前十的ADA

2021 年 1 月 20 日 ADA 价格:0.358738 美元

2024 年 11 月 11 日 ADA 价格:0.592937 美元

在上一轮选举中,Cardano 稳居前十,被誉为“以太坊杀手”,其根源可以追溯到以太坊的一位联合创始人。如今,Cardano 有点像 90 年代那支仍在排行榜上徘徊的乐队,偶尔会跌出前十。

批评者喜欢称其为“幽灵链”,声称没有太多建设,甚至更少的用户出现。这些数字确实让人大跌眼镜:Cardano 的核心开发者和活跃用户数量有所下降。

Cardano 的代码提交和核心开发人员数量下降。资料来源:Token Terminal

然而,Cardano 并没有坐视不管,让怀疑者发表意见。Chang 硬分叉于 2024 年 9 月完成,带来了新功能和可扩展性升级,表明它仍有一些秘诀。该网络还进入了伏尔泰阶段,旨在实现去中心化治理模式,用户可以直接参与决策。

莱特币和比特币现金:争夺相关性的原始叛逆者

2021 年 1 月 20 日莱特币价格:149.80 美元

2024 年 11 月 11 日莱特币价格:77.38 美元

2021 年 1 月 20 日比特币现金价格:501.72 美元

2021 年 11 月 11 日比特币现金价格:438.73 美元

在加密货币的早期,莱特币和比特币现金是“可消费”加密货币的冠军——两种货币争相成为日常使用的数字现金。

莱特币是比特币的“精简版”,交易速度更快,费用更低,而比特币现金则从比特币中分离出来,并做出了大胆的承诺:通过增加区块大小和降低费用来实现中本聪最初的点对点现金愿景。

这两种货币都获得了忠实的追随者,甚至一些商家也加入了进来,但它们的发展之路更像是怀旧之旅,而不是它们想要引发的革命。

在这个世界上,比特币已经将自己巩固为“数字黄金”,而较新的加密货币则提供智能合约和去中心化应用程序等高级功能,莱特币和比特币现金难以脱颖而出。

禁止加密支付和监管繁文缛节的国家也无济于事。虽然一些小范围的采用仍然存在——比如汤斯维尔、卢布尔雅那和布宜诺斯艾利斯部分地区的咖啡馆——但日常交易的广泛用例尚未实现。

莱特币和比特币现金都已跌出市值前 10 名加密货币,分别排在第 25 位和第 19 位。

DeFi 的幕后故事

2021 年 1 月 20 日 LINK 价格:20.51 美元

2024 年 11 月 11 日 LINK 价格:13.99 美元

Chainlink 并不是要成为“数字现金”或“智能合约超级明星”,而是要成为加密世界的支柱,默默地将 DeFi 世界维系在一起。

当其他加密货币追逐头条新闻和零售炒作时,Chainlink 正在努力将价格数据、天气预报和其他现实世界信息提供给需要它们的区块链。自特朗普上任以来,Chainlink 作为首选预言机服务的角色愈发稳固,使其成为去中心化金融的终极幕后英雄。

最近推出的 Chainlink 2.0 为其预言机网络增添了更多力量。此次升级引入了去中心化预言机网络,实现了动态不可替代代币、自动化区块链功能和各种新的 DeFi 魔法。

随着质押终于可用,LINK 持有者现在可以保护网络并获得奖励——这是一项期待已久的福利,为这个数据驱动的生态系统提供了助力。Chainlink 现在更有能力完成复杂的任务,证明它不仅可靠,而且用途广泛。

LINK 的价格并没有像其声誉那样稳步上涨。该代币受到了波动性和竞争的冲击。新的预言机提供商已经进入市场,一些 DeFi 项目正在构建自己的预言机。

不在出色的Stellar

XLM 价格 2021 年 1 月 20 日:$0.291680

XLM 价格 2024 年 11 月 11 日:$0.109166

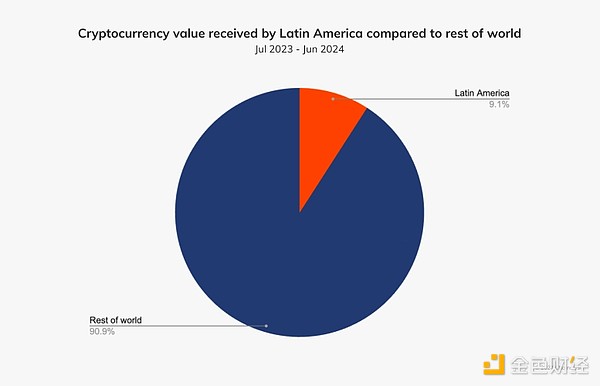

Stellar 由 Ripple 联合创始人 Jed McCaleb 于 2014 年创立,旨在提供快速、低成本的国际交易,连接从金融机构到无银行账户的所有人。

自特朗普上任以来,Stellar 在央行数字货币 (CBDC) 领域取得了长足进步,尤其是在乌克兰开展试点项目,测试格里夫纳的数字版本。

但 Stellar 的旅程并非一帆风顺。跨境支付领域的竞争愈演愈烈。探索 CBDC 的政府通常会寻求中心化解决方案或像以太坊这样的成熟平台。

随着市场越来越倾向于具有高调用例的 DeFi 重点链,Stellar 的 XLM 代币遭受了冲击。截至 2024 年 11 月 8 日,它已从第 10 位跌至第 35 位。