以太坊升级之路背后的中心化与经济挑战

以太坊自2013年由Vitalik Buterin提出以来,经历了多次重大发展。最初以PoW(Proof of Work)机制为基础,其设计使矿工能够通过消耗算力获得奖励。然而,PoW的高能耗和交易速度瓶颈促使以太坊逐步转向权益证明(PoS)机制,并推出了包括The Merge、上海升级和坎昆升级等一系列改进。这些升级的核心目标在于提高网络效率、降低能耗和gas费用,并使以太坊生态更适合去中心化应用。

尽管这些升级取得了一定进展,但也带来了新的挑战。尤其是在治理中心化、经济激励结构以及技术实现难度等方面,以太坊面临一系列结构性缺陷,可能影响其去中心化理念和长远发展。本文将从升级的核心缺陷出发,分析其对以太坊生态的潜在风险。

一、以太坊升级的初衷:PoS带来的效率与扩展性

以太坊最初采用了PoW机制,这一机制虽然确保了网络的安全性,但伴随的高能耗和扩展性瓶颈逐渐显现。随着用户和交易量的增加,PoW机制的资源消耗和交易拥堵问题也愈发明显。为了提高能源效率、降低交易成本并提升网络速度,以太坊在2022年完成了“合并”(The Merge)升级,将共识机制从PoW转向PoS。

PoS机制的引入旨在通过“质押”ETH的方式来替代消耗算力的挖矿过程。质押者在网络中通过锁定ETH获得验证权和奖励,这不仅大幅减少了能源消耗,还在一定程度上缓解了PoW机制带来的资源争夺问题。此外,以太坊在扩展性方面也采取了多种策略,包括引入Rollup技术和分片(Sharding)计划,以期通过将部分计算和数据处理移至主链之外或划分为不同分片来提升交易处理能力。

然而,尽管这些技术升级在理论上能带来更高的效率和更低的能耗,以太坊的PoS机制和扩展性方案也引发了中心化、经济结构脆弱性等一系列问题,可能影响网络的去中心化本质,并对以太坊未来发展产生深远影响。

二、PoS的中心化隐患

在从PoW转型为PoS后,以太坊通过质押ETH的方式来进行网络验证。节点的验证权重直接取决于其质押的ETH数量,这意味着拥有大量ETH的大户或机构能够在网络治理中获得更大的发言权。这种机制虽然减少了能源消耗,但也不可避免地引发了网络的中心化隐患。

当前,以太坊质押生态中出现了巨大的集中化趋势。例如,像Lido、Coinbase等大型质押服务提供商控制了大量质押池中的ETH,导致网络治理权和验证权逐渐向少数节点集中。由此带来的风险在于,以太坊的治理逐渐偏向寡头化,这一状况不仅削弱了普通用户和小节点的参与度,还可能导致治理方向偏离去中心化的初衷。更严重的是,如果这些少数大节点在未来出于经济利益、政治或技术原因选择撤出,整个网络的稳定性将面临极大挑战。

此外,质押结构的集中化还带来了潜在的安全风险。如果大型质押节点控制过多验证权,可能会形成以太坊网络的“单点故障”,一旦遭遇攻击或故障,网络的整体安全性和可靠性将会受到威胁。这种隐患使得以太坊在PoS机制下难以实现真正的去中心化。

另外值得关注的是,以太坊开发人员计划 2025 年第一季度在主网激活 Pectra 升级,此次升级中的EIP 7251 提案将验证者的最大有效余额从 32 ETH 增加到 2048 ETH,并允许最大有效余额为 32 ETH 的现有验证者合并其质押量。预计这将大大减少以太坊上的验证者数量,加剧中心化问题。

三、Rollup结构的经济与安全缺陷

以太坊近年来在扩展性方面的另一个关键策略是采用Rollup技术。Rollup是一种通过分层处理交易的技术,将部分计算和数据处理移至主链之外,以提高交易速度和处理效率。尽管Rollup在理论上能够有效缓解以太坊的扩展性问题,但其复杂的经济结构却带来了一些新的隐患。

Rollup的设计需要建立一套复杂的激励机制来确保网络的流动性和安全性。目前的Rollup生态高度依赖外部质押和资金支持,这种依赖性使得整个系统在经济波动时表现出较高的脆弱性。一旦市场波动剧烈,Rollup生态中的资金流动性可能受到严重影响,进而导致用户体验和网络稳定性下降。Rollup对主链的依赖性也意味着,当以太坊主链出现问题时,Rollup的生态也会受到连锁反应的冲击。

此外,Rollup的经济模式尚未经过长期市场的验证,基于rollup方案的项目如OP Mainnet、Arbitrum、base、starknet、zksync、linea等众多L2项目,除了互操作性差导致用户体验不佳外,跟主链功能也高度重合。

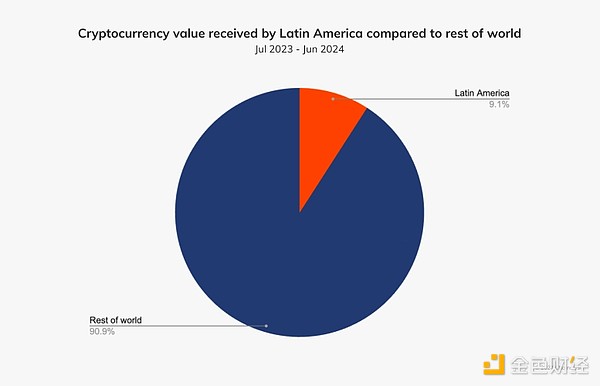

此前ETH主要功能是结算层,大型DeFi的清结算都发生在主链上,如今导致大量需求都被分流去了L2。“寄生、吸血”于以太坊的L2,瓜分了以太坊流动性却只提供很少的价值捕获反哺给以太坊,导致以太坊流动性和链上交易的流失严重,ETH主网一蹶不振,内部纷争不断,社区共识逐步瓦解。数据显示,以太坊在 Dencun 之后的收入和 ETH 供应销毁量显著减少。总收入比升级前 150 天的平均值低 69%;ETH 销毁量比升级前 150 天的平均值低 84%。

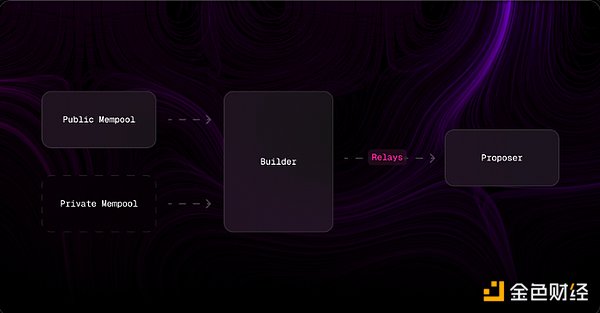

而在安全性稳定性方面, Rollup 的架构中排序器(Sequencer)作为 L2 网络节点的核心组件,承担着接收交易请求、确定执行顺序、打包成批次并传递给 L1 智能合约的重任,起到了提高交易处理效率和用户体验的重要作用。但是,如果排序器在此过程完成之前崩溃或报错,则用户的交易将保留在 L2 中,而不会在 L1 中完成。由此不难看出,这种使用单个排序器可能面临交易延迟、崩溃停机等隐患,而这种情形也确实真实发生过。

这种中心化排序器会使以太坊主网在结算层维度对 L2 的掌控力显著减弱,容易出现恶意审查用户交易、出错、榨取 MEV、抢跑、流量碎片化甚至强制停机(如 Linea、Blase 因资产被盗就直接停机)等风险,进而影响整个 Rollup 系统的稳定性和安全性。总之,这种集中化的设计赋予了排序器过大的权力,已成为目前业内担忧的焦点。

四、未来潜在风险:技术难度与去中心化的权衡

在未来,以太坊还计划通过分片(Sharding)技术进一步提升网络性能。然而,分片作为一种将网络分解为多个小片段的扩展方案,其技术难度极高,需要在不同分片间实现数据的一致性和安全性。分片的成功实施不仅需要克服技术难题,还涉及如何在安全性和扩展性之间进行权衡。这种技术复杂性可能会带来分片之间的数据同步不畅,甚至在极端情况下引发网络分裂。

另外,分片与Rollup结合使用使得网络的治理结构和经济结构更为复杂。分片的分布和Rollup的设计使得每个分片与Rollup之间的数据一致性要求更高,这给开发者和节点验证者带来更多技术挑战。如果分片和Rollup的并行使用未能平衡好去中心化与性能提升的关系,可能引发用户信任下降,甚至导致社区分裂。

总体来看,以太坊在不断追求技术创新的过程中,不可避免地面临中心化、经济脆弱性以及技术复杂性的困境。这些问题不仅影响到以太坊现阶段的生态发展,也为未来的升级埋下了风险。