Bankless:速览以太坊升级路线图

作者:David C,William M. Peaster;编译:邓通,金色财经

Vitalik Buterin 今年的写作热情高涨,截至 2024 年,他的博客上已发表了 25 篇帖子。

值得注意的是,他的最新文章是“以太坊协议的可能未来”系列文章的一部分,每篇文章都深入探讨了以太坊路线图的一个主要部分:

第一部分:The Merge:以太坊PoS还有哪些可以改进

第二部分:The Surge:Vitalik:The Surge阶段以太坊协议应该怎么发展

第三部分:The Scourge:Vitalik:以太坊The Scourge阶段的关键目标

第四部分:The Verge:Vitalik:以太坊可能的未来The Verge

第五部分:The Purge:Vitalik:以太坊协议可能的未来—The Purge

第六部分:The Splurge:Vitalik:以太坊协议可能的未来—The Splurge

毫不奇怪,这些是我们在以太坊整个历史上看到的一些最基本的著作;也就是说,这里还有很多信息需要了解。在深入阅读这些文章之前甚至在深入研究这些文章时,您可能会发现了解每个主要升级的重点,有助于更好地掌握 Vitalik 关于以太坊路线图的技术著作。

为此,这里有一个快速入门指南,可帮助您快速了解每个主要升级的基础知识。

The Merge

此次升级于 2022 年完成,标志着以太坊从工作量证明 (PoW) 向权益证明 (PoS) 的过渡,将能源消耗减少了 99%,并通过质押增强了网络安全性。不过,Vitalik Buterin 表示,与 The Merge 相关的升级正在进行中。

前进的目标是加快交易确认速度,将等待时间减少至 4 秒。 Vitalik 表示,与 The Merge 相关的另一个目标是将质押要求从 32 ETH 降低到 1 ETH,让更多人参与并帮助保护网络。

通过加快确认速度并让每个人都更容易质押,以太坊将变得更加去中心化,而不会影响其安全性。

The Surge

Surge 的目的是让以太坊更快、更具可扩展性,目标是每秒处理超过 100,000 笔交易 (TPS)。这将通过优化第 2 层和改进数据存储技术来完成。

The Surge 的一个重要部分是 EIP-4844,它在 2024 年初的 Dencun 升级中引入,它添加了“blob”——用于存储 L2 数据的新块空间。

接下来,预计在 2025 年进行 Pectra 升级时,PeerDAS 将增强以太坊管理这些 blob 的方式,提高网络带宽,同时保持较低的成本。数据压缩还有助于缩小事务规模,从而进一步提高汇总效率。

这些升级将使以太坊更具可扩展性,同时保持去中心化和安全。

The Scourge

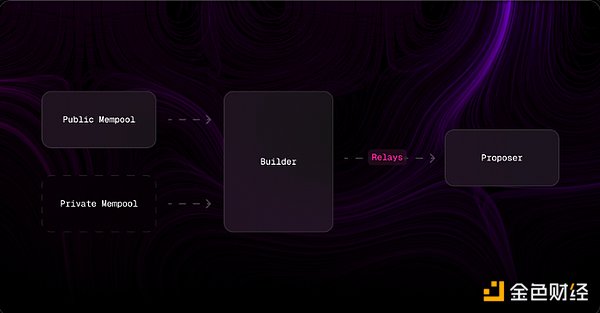

Scourge 解决了一个重大挑战:以太坊质押和区块创建过程中的中心化风险。

目前,构建区块(选择进行哪些交易的过程)有利于使用先进算法赚取更多钱的大玩家。这可能会导致交易延迟或操纵,这不利于以太坊的去中心化目标。

为了解决这个问题,以太坊计划将区块构建工作分成更小、更易于管理的部分。一项称为包含列表的提案将允许较小的验证器确保某些交易包含在区块中,从而降低大型区块构建者的权力。

此外,正在进行的加密内存池研究旨在通过隐藏交易详细信息直至得到确认来提高安全性。内存池是交易添加到区块之前的等待区域。目前,任何人都可以查看这些待处理的交易,这使得区块构建者可以重新排序它们以获取利润(这种做法称为 MEV,即最大可提取价值)。通过加密内存池,交易细节将被隐藏直到得到确认,从而减少操纵的机会。

此外,以太坊正在寻找减少质押奖励的方法,以防止网络财富过多集中在少数大型验证者手中。这些共同努力旨在保持以太坊去中心化并保护用户免受剥削。

The Verge

目前,运行一个节点需要存储数百GB的数据,这对许多用户来说可能是一个障碍。 The Verge 旨在通过引入不需要存储所有数据的“无状态客户端”来改变这一现状。相反,他们将依靠加密证明(Verkle 树或 STARK)来验证区块链。

无状态客户端意味着即使是手机或基本笔记本电脑也可以完全验证以太坊。这将极大地扩大谁可以帮助运行和保护网络,使其更加去中心化。从长远来看,以太坊的目标是使用密码学证明来验证整个区块,以便即使是低功耗设备也可以快速确认区块链上的所有内容都是正确的。

The Verge 还考虑通过用更面向未来的替代方案取代 Verkle 树,使以太坊具有抗量子能力,确保网络能够承受量子计算等新兴技术。

The Purge

随着时间的推移,Purge 计划将使以太坊变得更精简、更简单。

随着区块链的发展,它们往往会积累越来越多的数据,每个节点都必须存储这些数据,这使得新节点加入网络变得更加困难。 Purge 通过减少节点保留所有历史数据和未使用的协议功能的需要来解决这个问题。

Purge 的目标之一是历史记录过期,旧数据(例如交易和帐户)以分布式方式存储,类似于洪流网络的工作方式。每个节点不会存储所有过去的交易,而是只保留该历史记录的一部分,其他节点存储其他部分。这样,以太坊就可以保持安全和去中心化,但节点不需要大量存储来加入网络。

Purge 的另一目标是状态到期,它解决账户余额和合约存储等“状态数据”的增长问题。这涉及随着时间的推移自动删除或归档未使用的数据,从而更轻松地管理以太坊的长期存储需求。

此外,Purge 的目的是清理旧的、很少使用的网络功能,简化代码以保持以太坊的高效和可访问性。

The Splurge

Splurge 是以太坊的“收尾工作”阶段,专注于各种改进,这些改进并不完全适合其他类别,但对于增强以太坊的用户体验和技术稳健性至关重要。

Splurge 的主要目标之一是优化以太坊虚拟机(EVM)(以太坊的核心计算引擎),使其更快、更安全。这包括添加帐户抽象等功能,允许用户创建具有高级安全选项的灵活、用户友好的帐户。 Splurge 还致力于改进交易费用机制,以保持成本稳定和公平,即使网络需求波动也是如此。

此外,Splurge 还在继续探索先进的加密技术,这些技术可以使以太坊对未来的技术变革(例如量子计算)更具弹性。这些升级旨在打造面向未来的以太坊,确保从长远来看,它仍然是去中心化应用程序的可靠平台。

总结

这六个主要升级阶段是以太坊作为一个精心架构、平衡创新与实用性的多层系统发展的支柱。这些阶段并不是孤立的,而是相互交织的,每次升级都会平衡当前的需求和面向未来的网络。

通过这种分层方法,以太坊正在调整自己,成为全球范围内的应用程序和交互的优秀基础——我们都期待在线应用程序和交互的类型,以及我们尚未想象到的类型。一路走来,网络的有意设计将确保以太坊保持适应性、包容性和弹性。