去中心化Twitter融资1500万美元 社交赛道奇点将近?

作者:Revc,金色财经

前言

Bluesky近日完成了1500万美元的A轮融资,由Blockchain Capital领投,SevenX、True Ventures和Alumni Ventures等多家机构跟投。这笔资金将助力Bluesky进一步打造其去中心化的社交体验,同时确保平台不会通过加密代币、NFT或其他区块链技术进行“过度金融化”。Bluesky强调其目标是创建一个不受单一公司控制的社交平台,以此保护用户的言论自由和数据隐私。

在Friendtech偃旗息鼓后,社交赛道再次迎来了大额融资。然而,Bluesky的融资目标在于避免“金融化”过度。与之相对,Web3目前最成功的MEME代币平台Pumpfun则在积极增强社交属性,推出直播和视频代币发行等功能。一边是拥有充足现金流、偏重金融的PVP项目,另一边是暂时依赖VC输血的Bluesky。Bluesky向左,Pumpfun向右,谁才是SocialFi的未来?

Bluesky

Bluesky是一个去中心化的社交平台,旨在赋予用户更多自由与控制权。其用户基数已突破1200万,成为Elon Musk旗下X平台的有力竞争者。最新数据显示,Bluesky在短短48小时内新增了超100万注册用户。这一激增部分源于X平台隐私政策的变更——允许第三方AI开发者利用用户数据训练模型,引发了用户对数据隐私和透明度的担忧。

此外,X平台近期调整了屏蔽功能,削弱了用户对内容可见性的控制权。这一变化因可能增加网络骚扰风险而遭到广泛批评。相较之下,Bluesky更加注重用户对社交体验的自主权,允许用户自定义信息流、选择关注的内容和用户,从而减少信息过载和不必要的干扰。这样的灵活设计大幅吸引了新用户注册并活跃在平台上。

Bluesky如何实现去中心化与自主权

去中心化标识符(DID)

Bluesky的核心理念是去中心化,用户拥有自己的数据和身份。通过去中心化标识符(DID),用户的数据在网络上得到保护,避免了单一公司对其内容的控制。DID使得用户能够在不同的平台之间自由迁移,确保真正的帐户可移植性。

个人数据服务器(PDS)

用户可以选择运行自己的个人数据服务器(PDS),或使用其他人为其托管的PDS。这种设计不仅增强了用户对自己数据的控制权,还确保了数据的安全性和隐私性。用户创建的内容通过加密签名,确保其真实性和不可篡改性。

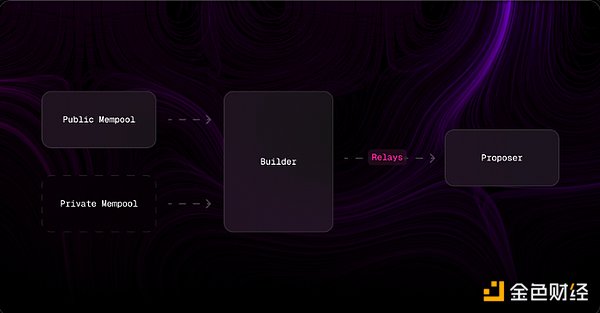

认证传输协议(AT Protocol)

Bluesky基于认证传输协议(AT Protocol)构建,这是一个用于分布式社交应用的联邦协议。AT Protocol允许不同的服务器之间相互通信,确保系统的各个部分可以由多个人运行。这种联邦式的设计使得Bluesky能够兑现“不能由单一组织控制”的承诺。

AT Protocol在设计时考虑到了可扩展性,允许系统在用户量增加时仍然保持高效。它通过将负载分配给能够处理的参与者,减少了对单一服务器的依赖。这种设计使得Bluesky能够在用户数量快速增长的情况下,依然保持稳定的服务质量。

金融化

目前,Bluesky的设计优势可能需要在特定市场环境下才能被激发,例如当言论自由受到威胁或隐私泄露问题引发恐慌。然而,这种需求相对极端,类似于一些以太坊上协议“空城”现象。从产品角度看,Bluesky尚未达到Web2平台的基础功能和UI水平。如何评价Bluesky的非金融化策略?它的未来前景是否值得担忧?当前相对成熟的SocialFi产品正沿两条路线发展:

1. CreatFi(小众NFT艺术家或话题社区)——NFT——Bonding Curve(Friendtech)——SocialFi

2. Pumpfun——MEME——Bonding Curve(Friendtech)——SocialFi

其中,第一条路径以非金融为主,但明显落后,目前依赖VC输血维持运营。由于Web3尚未大规模普及,尚未找到有效的支出和收入平衡点来支撑项目运转。而随着Pumpfun加强对社交内容的投入(如直播和视频代币发行),很有可能确立其作为Web3头部社交协议的地位。因此在现阶段Web3环境中,项目的金融化是不可忽视的策略,而Bluesky在更广泛的Web2和Web3融合的北美市场中的差异化优势可能还需要时间来显现。

暂不讨论Farcaster,其当前优势在于维系一个小型Web3精英社区,缺乏下沉的社交文化基因。Farcaster的收费门槛设计更有利于在社区初期建立稳健、非FOMO的讨论氛围。

思考漫游

Decentralised.co的Joel John所言:“将视线拉远一点,你会发现,我们建设未来所需的基本要素此时此刻就存在。”

Web3社交的核心优势在于其去中心化架构下的快速、低成本、双向的微小价值转移,从而提高价值交换的效率与公平性,赋能包括创作者在内的社交网络中每一个主体。

新的社交体验推动用户迁移——“研究社交网络的本质时,我们会发现,现有网络并未被更好的替代方案取代。它们被功能类似但体验截然不同的产品所颠覆。TikTok并不是更好的Instagram,也不是更好的Twitter或聊天工具。Web3社交的未来不会是‘更好的Twitter’,而更可能以行业当前成功的属性为基石,带来投机性、可验证的排名和所有权。” —— Joel John, Decentralised.co

MEME和NFT能否构成一种新的社交体验?答案是肯定的,初期爆发的交易量就是证明,但过强的金融属性往往导致了Ponzi化或零和博弈,阻碍了Web3的大规模应用,造成“镰刀”总向后来者挥去的现象。这种局面是否可改变?有可能,但需要时间。先让用户有获得收益的空间,格局才会逐渐形成。

社交网络的规模直接影响了用户社交的本能和动机。Pumpfun是否实现了规模经济?目前来看,它更像是加密存量用户之间的PVP博弈,但在巨额手续费收入之外,Pumpfun或许正在探索Web3社交的产品形态。Pumpfun现已支持视频代币发行——它会成为“Web3版抖音”吗?

下图是否激发了你的想象力?瀑布流页面好像有点过时了,注意个人主页的NFT展示区域,以及左侧的视频代币板块。注:下图来自某Web3社交产品。

当Web3的开发者们还在探索信息流、代币化、NFT及Friendtech的可能性时,Pumpfun却将视频与MEME代币发行直接结合在一起。Pumpfun或许是未来SocialFi赛道发展的雏形,其所有内容形式和社交关系,最终都指向资产发行。

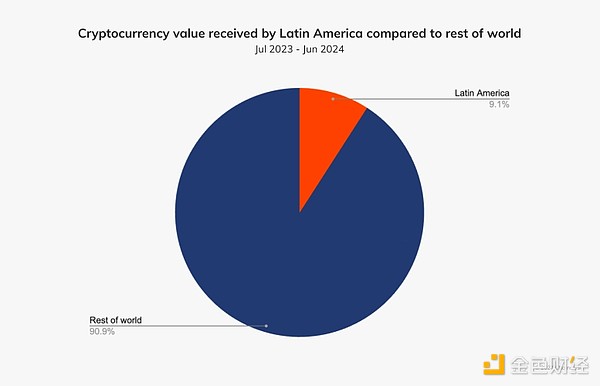

目前,Web3尚难实现规模经济,仅针对小部分用户的需求难以支持大规模应用。维持项目运营的经济模型也是为小范围Web3用户设计的,而产品也无法轻易跳脱他们的认知体验。Web3和Web2用户在产品认知上存在“代沟”:Web3早期用户以比特币矿工为主,而现在Web2应用则已瞄准00后、05后的用户,专注于她们所热衷的“蛋仔派对和金铲铲”。

华语区的大部分Web3社交项目是否还在活跃?有哪些新的探索?Pure——Detiktok,一个略显边缘的例子,去中心化创作者平台。

Pure取自清澈的含义,抖音爆发初期,擦边内容吸引眼球的同时,导致人类审美的沉沦。现代文化消费取向的多元化为人们带来更多选择自由的同时,也使人们在文化消费主义和感官欲望的支配下,丧失了对多元消费观念的道德评判标准,带来了文化消费价值选择的困惑和价值取向的迷茫,甚至在一定程度上造成道德取向的混乱,Pure想改变这一局面。

然而,Pure(Detiktok)的目标用户在2021年已逐渐退圈。面对多次市场暴跌和Ponzi的冲击,Web3在华语区未能吸引到新的流量,因而当前大部分Web3项目仍集中于金融领域的构建。

Pure不仅提供短视频、AI创作和动态信息流功能,还加入了Friendtech和NFT功能。那么NFT如何融入信息流?其关键在于通过API服务商调取NFT元数据进行展示。如果内容可以转化为NFT资产,并且具备未来现金流价值的可视化和量化能力,那么这种激励模式便可行。

息态——Pumpfun为什么要增加短视频和直播模块,是因为短视频能大大增强MEME素材传播过程中的视觉冲击力和情绪共鸣,从而引发病毒式传播。

曾建议Pure的创始人写一份融资Deck,他的回答也很佛系:“我的脑海中时常有很多激动的想法一闪而过,记录下来感觉很难,相比之下,写一份停止运营的告知书则容易很多,很难和别人在项目或者赛道理解上形成有温度的感性共识,而VC币的运作模式,让人很不适应。”

Web3社交该有怎样的信息流激励

信息流通常由创作内容和广告组成。如果说Bonding Curve是Web3社交1.0的标配,那么“Parabola”可能将是社交2.0的必备选项。依据创作者对用户使用时长的贡献程度来建立社交网络的激励机制,在用户的信息流中,广告片段前后的内容应该受到最多激励。同时,由AI确保信息流推荐算法的公平性是至关重要的。

小结

Web3社交奇点将近?当前Web2算法平台的魅力在于,通过不断引入新鲜内容,精准推送,牢牢抓住用户。而Pumpfun似乎做到了这一点,只不过是通过金融的方式刺激多巴胺产生,用户的动机是盈利。

Bonding Curve是Web3社交产品的主线,能够覆盖Web3用户的时间成本,反馈他们的期望回报。乐观一点的判断,Web3社交奇点已至。

随着应用层发链潮的兴起,Web3有望向大规模采用更进一步。在欧美完成0-1的概念探索之后,华语区有望接过Web3的建设中接力棒。一般来说,欧美区的社交氛围更容易产生新颖的产品形式,但华语区的运营和开发迭代能力,在1-10阶段有着独特的优势,而华语区面临的监管环境,仍然长期约束着行业发展。